Die Versicherung zahlt nicht – das Dilemma zahlreicher Versicherter

Jeder ist im Besitz einiger Versicherungen, die ihm im eintretenden Fall den gezahlten Versicherungsschutz gewähren. Zumindest geht man davon aus. Doch nicht allzu selten tritt der Fall ein, dass man in einem Unfall verwickelt, zur Berufsunfähigkeit verdammt ist und die Versicherung plötzlich keine Cent zahlen will. Was soll man tun? Begnügt man sich mit der mickrigen Erwerbsminderungsrente, die man im Krankheitsfall erhält oder kämpft gegen die Machenschaften der Versicherungsgesellschaften zur Rechtseinforderung an? Vor diesem Hintergrund präsentieren wir die Gründe der ansteigenden Beschwerden und welche Versicherungsbereiche besonders betroffen sind. Im Zuge dessen stellen wir die Ergebnisse einer durchgeführten Umfrage zum Thema „Versicherungen“ vor. Anschließend klären wir darüber auf welche Möglichkeiten zur Rechtsklage zur Verfügung stehen und geben einen kleinen Leitfaden was im Falle einer Leistungsverweigerung zu tun ist.

Gründe der steigenden Beschwerden

So sehr uns der Abschluss einiger Versicherungspolicen ans Herz gelegt wird, umso größer ist der Ärger, wenn uns die Inanspruchnahme ihrer Versicherungsleistung verwehrt wird. Immer häufiger wird der Rat eines Ombudsmanns aufgesucht sofern die bewilligte Schadensregulierung nicht den zufriedenstellenden Anklang der Versicherungsnehmer findet. Als weiterer Grund wird auch das Unverständnis einer Vertragskündigung angeführt. Doch welcher Grund verbirgt sich tatsächlich hinter der wachsenden Anzahl an Beschwerden?

Genaue Prüfung grober Fahrlässigkeit

Aufgrund der Tatsache, dass Versicherer seit 2008 Kürzungen ihrer Versicherungsleistungen vornehmen dürfen wird der Sachverhalt der groben Fahrlässigkeit noch verschärfter unter die Lupe genommen als je zuvor. In dem Zusammenhang wird akribisch geprüft wie viel Versicherungsleistung gezahlt wird, wenn sich ein Wohnungsbrand aufgrund einer heißwerdenden Pfanne ereignet hat. Während bei einem Einbruch ein ganzheitlicher Leistungsanspruch angenommen wird, macht die Versicherung auch hier genaue Abstriche. Im Zuge dessen untersucht sie welche Versicherungssumme dem Versicherten zusteht, wenn sich der Einbruch aufgrund gekippter Fenster zugetragen hat.

Welche Bereiche sind besonders betroffen?

Bei Betrachtung der Versicherbranche vernehmen Schlichtungsstellen einen hohen Beschwerdeanteil in den Versicherungssparten des täglichen Lebens, deren Gründe zur Beschwerde wie folgt ausfallen:

Unwetter – das Laster aller Versicherungen

Vor dem Hintergrund der jährlich steigenden Unwetterkatastrophen haben es Gebäudeversicherungen (Gebäudeversicherung im Test) häufig schwer mit ihren Versicherungsnehmern, so dass sie mit den entsprechenden Beschwerden abgestraft werden. Viel zu oft fühlen sich die Versicherungsnehmer nicht richtig verstanden und empfinden die zugewiesene Schadensregulierung nicht als gerecht. Um dieser Welle an Beschwerden zu entgehen haben sich Schlichtungsstellen darauf geeinigt, dass sie Klarheit in den Dschungel der Versicherungsbedingungen bringen. Des Weiteren weisen sie ihre Versicherungsnehmer darauf hin, die Beweislage mithilfe eines Gutachtens zu klären. Im Gegensatz dazu hatten Hausratversicherungen (Hausratversicherung im Test) mit dem Anstieg an Einbrüchen zu kämpfen.

Mangelnde Aufklärung bei Berufsunfähigkeitsversicherungen

Eine Versicherung, die auch vermehrt ins Visier steigender Beschwerden geraten ist, ist die Berufsunfähigkeitsversicherung. Im Gegensatz zum Vorjahr hat das Beschwerdepotenzial um 20 Prozent zugenommen. Häufigster Grund zur Beschwerde war die unzureichende Aufklärung über bereits vorhandene Erkrankungen des Kunden beim Vertragsabschluss.

Neuberechnung der Bewertungsreserven – K.O. Kriterium für Versicherer

Seit Jahren gehören Rentenversicherungen (Private Rentenversicherung im Test) sowie Lebensversicherungen (Lebensversicherung im Test) zu den Versicherungssparten mit den höchsten Beschwerderaten. Häufigsten Grund zur Beanstandung sahen die Versicherungsnehmer in der Höhe der Ablaufleistungen und Rückkaufwerte. Dabei lagen die vorgenommenen Hochrechnungen in der Regel hinter den zu erwartenden Erlösen. Aufgrund dessen, das die Lebensversicherer die stillen Reserven von Jahr zu Jahr neu berechnen und den Verträgen zuordnen müssen, haben es Versicherungsnehmer mit kontinuierlichen Änderungen zu tun. Da ist es nahezu verständlich, dass ihnen kurzatmige Veränderungen hinsichtlich ihrer Bewertungsreserven Grund genug sind Beschwerde einzureichen.

Nur Möglichkeit der Plausibilitätsprüfung

Allerdings können die Versicherungsnehmer nicht erwarten, dass sich der Ombudsmann der Prüfung der ausgeschütteten Bewertungsreserven annimmt. Da er keinerlei Aussagen über die Bilanzen des Unternehmens trifft, beschränkt sich die Aufgabe des Ombudsmanns darin die Plausibilität zu untersuchen. Dies geschieht zum Beispiel indem Bewertungsreserven genauestens erklärt werden und aufgezeigt wird inwieweit diese von den Kapitalmärkten abhängen.

Häufiger Streitpunkt – Zeitpunkt des Versicherungsschutzes

Während die Beschwerderate bei Autoversicherungen sowie Unfallversicherungen (Unfallversicherung im Test) über die Jahre hinweg konstant blieb, haben Privathaftpflicht- (Privathaftpflichtversicherung im Test) und Rechtsschutzversicherungen (Rechtsschutzversicherung im Test) einen Anstieg registrieren müssen. Häufiger Grund zur Beanstandung war der Bestand eines Versicherungsschutzes zum Zeitpunkt des Schadensfalls. Gerade im Bereich der Rechtsschutzversicherungen haben es Versicherungsnehmer grundsätzlich mit Wartezeiten von drei oder sechs Monaten nach Versicherungsabschluss zu tun, bis ihnen tatsächlich ein Versicherungsschutz gewährt wird.

Aufklärung über Versicherungsschutz ist wichtig

Allerdings stößt dies vermehrt auf Unverständnis seitens der Versicherungsnehmer sodass diese für das Thema zu sensibilisieren sind. Im Gegensatz wurde der Gang zum Ombudsmann auch von Selbständigen getätigt, die sich darüber beklagten, dass ihre selbständige Tätigkeit nicht in den Versicherungsschutz des Privatrechtsschutzes fiele. Wie bereits in vorherigen Jahren gehören Risikoausschlüssse wie der Ausschluss von Risiken am Bau oder der Ausschluss von Streitigkeiten bei Wertpapieren zu den beliebtesten Beschwerdegründen.

Umfrage – Kundenmonitor Assekuranz hat nachgefragt

Aufgrund der stetig steigenden Beschwerderaten in der Versicherungsbranche hat sich Kundenmonitor Assekuranz diesem Thema angenommen und hinterfragt was genau für solche Unzufriedenheit bei den Versicherten sorgt. Im Zuge dessen wurden in dem Zeitraum vom 10. Juli und 22. September 2014 2.159 Menschen gefragt welchen Anreiz zur Beschwerde sie bei ihrer jeweiligen Versicherung hatten.

Unzufriedenheit auf ganzer Linie

Im Großen und Ganzen haben sich Beschwerden in nahezu jedem Bereich der Versicherungsbranche abgespielt. Im Allgemeinen wurden Versicherungsnehmer aktiv, wenn die Schadensreglierung nicht zur ihrer gänzlichen Zufriedenheit verlief. Ein weiterer Aspekt, der oftmals Grund zur Beschwerde auslöst ist die Erhöhung von Versicherungsbeiträgen. Nahm sich die Versicherungsgesellschaft sehr lange Zeit für die Bearbeitung eines Vertrags wurde dieser Tatbestand ebenfalls mit einer Beschwerde abgestraft.

KFZ-Versicherung – sehr streitlastige Versicherungssparte

Auch wenn die Beschwerderaten in der Kfz-Versicherung (KFZ-Versicherung im Test) sich relativ konstant verhielten, offenbart die Umfrage, dass sie die Sparte mit dem höchsten Beschwerdepotenzial ist. Ebenso beschwerdeträchtig sind Sparten wie die Hausratversicherung und die private Haftpflichtversicherung.

Beschwerdestelle kennt jeder

Geht man der Frage auf den Grund an, wen man sich bei Leistungsverweigerung zu wenden hat zeigt die Umfrage, dass nahezu über die Hälfte der Befragten wussten wer ihre nächste Kontaktperson ist. Ein anderer Teil musste zunächst Einsicht in die Vertragsunterlagen nehmen, während die Minderheit sich anderweitig über Kontaktstellen informierte.

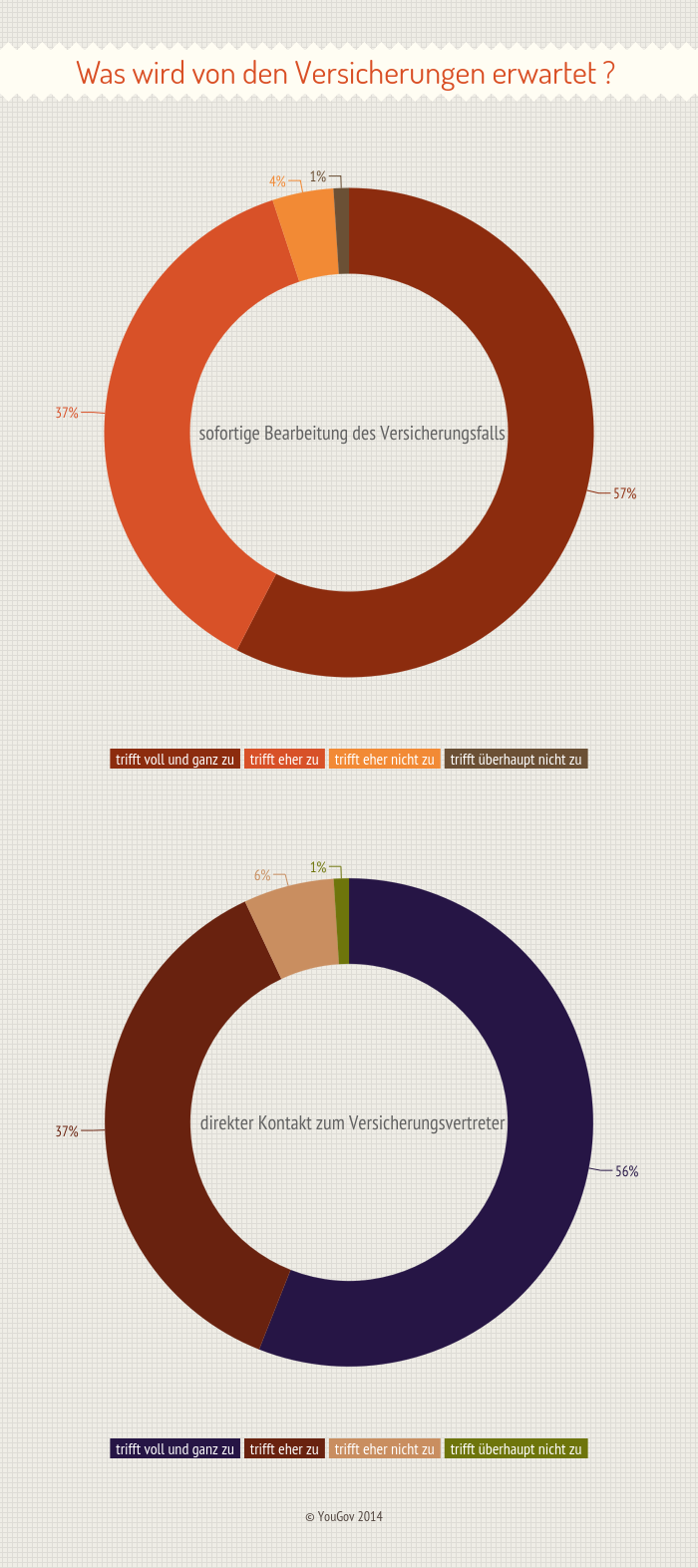

Hohe Erwartungen an die Versicherungen

Gerade im Bereich des Vorsorgens und abgesichert sein zeigt die Umfrage, dass Versicherungsnehmer mit außerordentlich hohen Erwartungen an ihre Versicherer herantreten. Dahingehend erwarten sie oftmals eine unmittelbare Bearbeitung ihres Versicherungsfalls. Des Weiteren liegt das Anliegen zahlreicher Versicherungsnehmer darin, direkt mit einem Mitarbeiter in Kontakt zu treten, der über die entsprechende Entscheidungskompetenz verfügt und Hilfestellungen zur Lösung des Problems geben kann.

Möglichkeiten sein Recht einzufordern

Hat man Ärger mit einer Versicherung und kommt partout nicht zu einer einvernehmlichen Einigung gibt es einige Alternativen bzw. Optionen wie man dennoch sein Recht einfordern kann, die nachfolgend präsentiert werden:

Option 1

Sofern die Versicherungsgesellschaft nicht mit einem gerichtlichen Bescheid überrascht werden soll, ist die Rechtseinklage mithilfe eines Fachanwalts für Versicherungsrecht ratsam.

Option 2

Eine Möglichkeit, die in der Praxis vermehrt zur Anwendung kommt ist der Gang zum Ombudsmann. Sofern der Beschwerdewert die Summe von 100.000 Euro nicht übersteigt, kann jederzeit bei dem Ombudsmann per Post, Fax, Telefon oder E-Mail Beschwerde eingelegt werden. Kranken- und Pflegeversicherungen (Pflegeversicherung im Test) haben eigene Schlichtungsstellen. Das Beschwerdeverfahren bei dem Ombudsmann ist kostenlos und dauert in der Regel vier Monate. Bei Aushändigung einer entsprechenden Vollmacht besteht die Möglichkeit auch durch Verwandte, Freunde oder den Rechtsanwalt vertreten zu werden.

Option 3

Die dritte Möglichkeit, die generell als das Ultimo in Erwägung gezogen werden sollte ist der Gang vor ein ordentliches Gericht.

Weitere interessante Testergebnisse: Berufshaftpflichtversicherung Test | Betriebshaftpflichtversicherung Test | Krankenzusatzversicherung Test

Wissenswertes über den Ombudsmann

Wer sein Recht mithilfe des Ombudsmanns einklagen möchte, sollte schnellstmögliche Reaktion zeigen, indem ihm die Beschwerde nach endgültigem Versichererbescheid zugeht. Erfolgt dies nicht zeitgemäß könnte man der gesetzlichen Verjährungsfrist von drei Jahren zum Opfer fallen. Wird das Verfahren erst gegen Ende der drei Jahre eingeleitet, verschiebt sich die Frist um ein halbes Jahr.

Einfaches Prozedere für Laien

Bei Betrachtung des Verfahrens handelt es sich um ein schriftliches Verfahren, das Verbrauchern den Weg zur Rechtseinklage erleichtern soll. Im Gegensatz zu anderen Verfahren finden bei dem Ombudsmannverfahren keinerlei Vernehmungen von Zeugen statt. In dem Zusammenhang sorgt der Ombudsmann für Gerechtigkeit und Chancengleichheit zwischen dem Versicherer und Versicherungsnehmer. Kommt es dennoch zu keinem zufriedenstellenden Ergebnis für den Versicherungsnehmer, kann diese immer noch gerichtliche Konsequenzen einleiten.

Versicherer müssen sich an Urteil halten

Geht es um die Wirksamkeit ausgesprochener Entscheidungen genießen sämtliche Urteile des Ombudsmanns bis zu einem Wert von 10.000 Euro gänzliche Verbindlichkeit. Während sich der Versicherer stets an die Entscheidungen des Ombudsmanns zu halten hat, kann der Versicherungsnehmer ohne weiteres gerichtliche Wege zur Rechterkämpfung einleiten. Sofern der Streitwert von 10.000 Euro überschritten wird, sind den Ombudsmann auch hier die Hände gebunden und er kann lediglich eine Empfehlung aussprechen.

Leitfaden bei Leistungsverweigerung der Versicherungen

Reagiert die Versicherung mit Unverständnis auf die Bitte zur Zahlung der entsprechenden Versicherungsleistungen sollte man sich davon nicht unterkriegen lassen und unverzüglich Gegenmaßnahmen in die Wege leiten. Damit ein rechtswirksamer Leistungsanspruch gewährt werden kann, sollte dieser wie folgt in die Tat umgesetzt werden:

- Bevor alle Hebel in Bewegung gesetzt werden sollte man sich mit einem freundlichen Schreiben an seine Versicherung wenden und diesen auf baldige Erfüllung seiner Zahlungsverpflichtung hinweisen.

- Wird dieser Bitte mit Ignoranz begegnet und man erhält keinerlei Antwort seines Versicherers empfiehlt es sich im nächsten Schritt den Kontakt zur Versicherungsgesellschaft aufzusuchen. In dem Zusammenhang reicht das Aufsetzen eines Schreibens an den Vorstand, das den genauen Sachverhalt beleuchtet. Weiterhin ist es sinnvoll dem Schreiben eine Frist zu setzen bis wann die Zahlung erwartet werden kann, da andernfalls ein Rechtsanwalt einzuschalten ist.

- Steht nach eingehender Prüfung der Versicherungsunterlagen und fehlender Kommunikation der Versicherung die zu zahlende Versicherungssumme immer noch aus kann der Ombudsmann zu Rate gezogen werden.

- Mit dem Einreichen der Beschwerde sollte gleichzeitig auch das Bundesaufsichtsamt über den Sachverhalt in Kenntnis gesetzt werden. Des Weiteren sollte dieser zur Prüfung des Tatbestandes angeleitet werden, indem ihm sämtliche Unterlagen wie Kopien des Schriftverkehrs mit der Versicherung und Versicherungsunterlagen zugehen.

- Anschließend sei zu prüfen ob der Fall von der Rechtsschutzversicherung getragen wird oder ob eventuell ein Antrag auf Prozesskostenhilfe erforderlich ist.

- Sind sämtliche finanziellen Angelegenheiten geregelt kann man sich bequem der Auswahl und Beauftragung eines Rechtsanwalts widmen.

Fazit

Erlebt man eine Leistungsverweigerung seitens des Versicherers sollte man unverzüglich aktiv werden und keine Zeit verstreichen lassen. Dabei ist es sinnvoll zunächst das Gespräch mit dem Versicherer aufzusuchen und eine Einigung zu finden mit der beide Parteien leben können. Verläuft jedes Gespräch im Sand empfiehlt es sich den Ombudsmann einzuschalten um sein Recht einzufordern. Kann auch der Ombudsmann keinen Frieden zwischen den Parteien stiften und für ein zufriedenstellendes Ergebnis sorgen, kann es hilfreich sein, als letzte Instanz gerichtliche Maßnahmen in die Wege zu leiten.